数据报告来源:中信证券《食品饮料行业预制菜子行业深度报告》

预制菜针对性解决传统菜肴烹饪过程诸多痛点,B 端先行、C 端起势,十年后 有望成为万亿赛道。目前,六类玩家优势各异、高度分散,政策加持推动行业 快速扩容,经过长期竞争和整合后望孕育龙头。优质企业需兼具短期放量和构 筑长期壁垒的能力,重点关注企业在产品、渠道上的竞争力及现有业务协同优势。

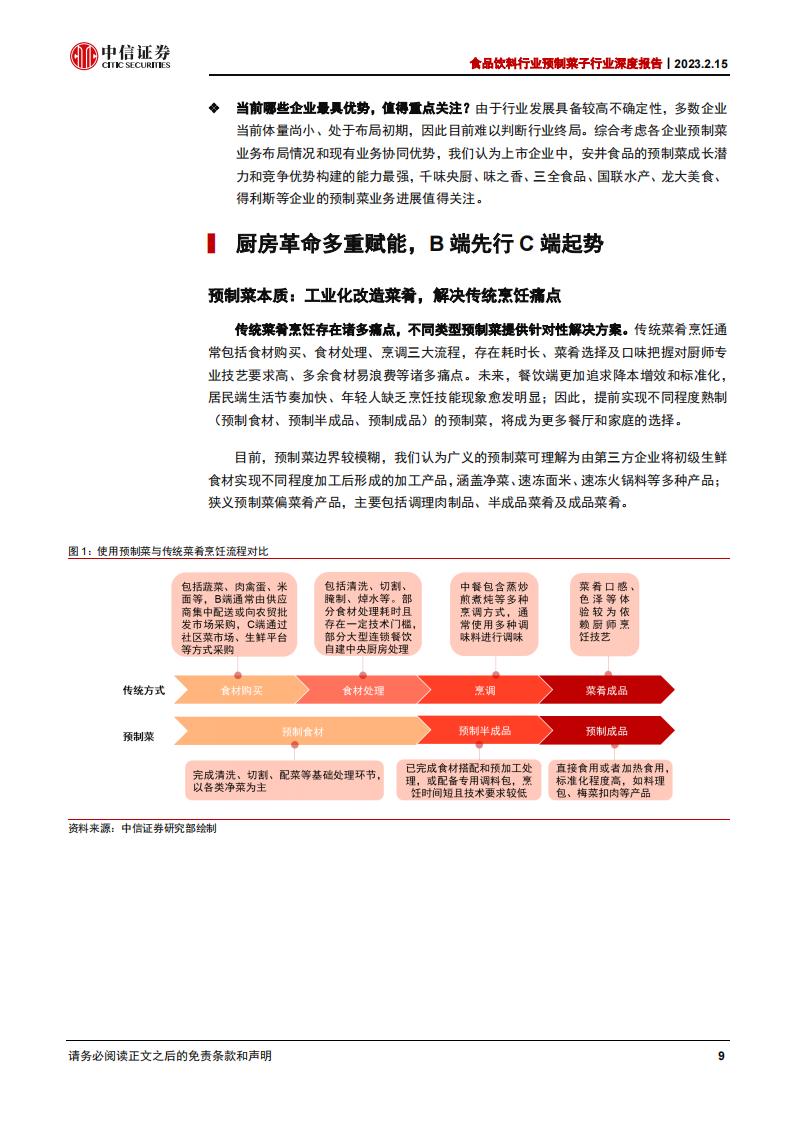

▍明本质:厨房革命多重赋能,B 端先行 C 端起势。预制菜通过工业化批量生产 不同熟制程度菜肴,针对解决 B/C 端痛点,餐饮端通过降低人员需求/后厨面积、 提高出餐速度、标准化经营等方式实现降本增效,连锁化率为重要驱动因素,已 发展 20 余年;C 端解决菜肴烹饪时间长/要求高等痛点,疫情催化迎来加速发展。

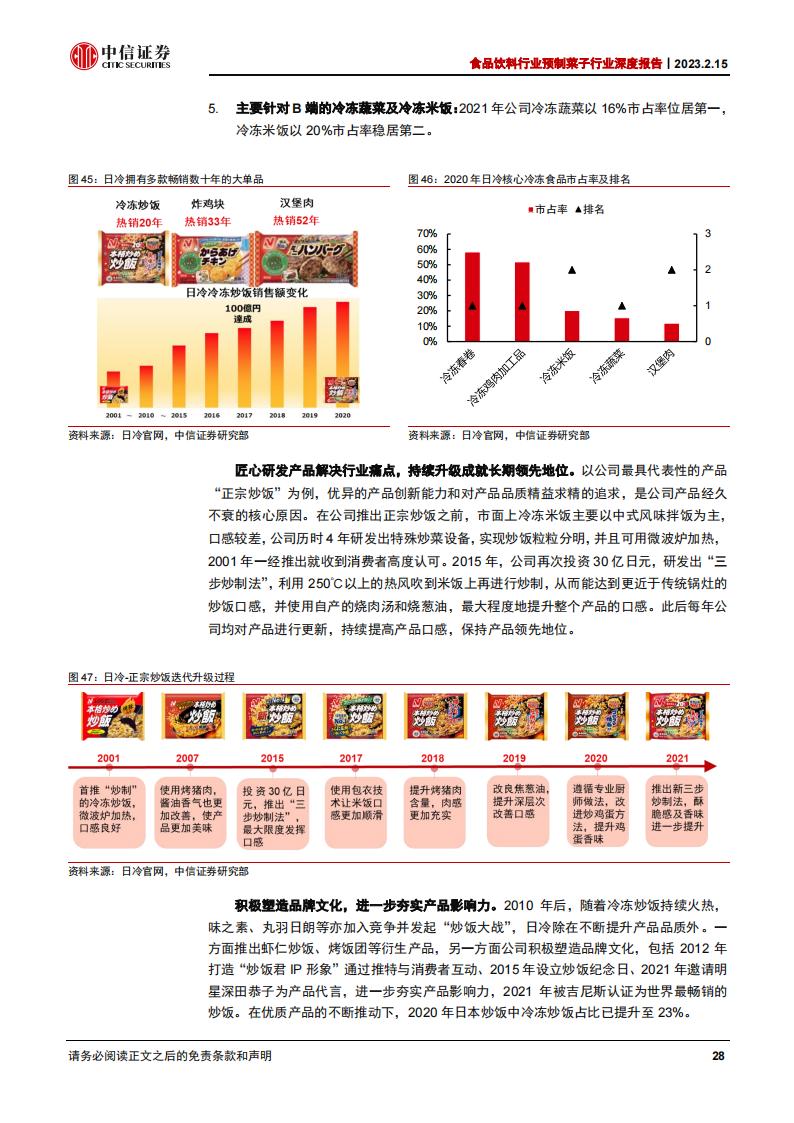

▍鉴海外:日本稳步增长先 B 后 C,龙头构筑多维壁垒穿越周期。日本人均预制 菜消费量从 1961 年 0.1kg 提升至 2021 年 23.1kg,B 端随餐饮行业起伏先行放 量,1971-1997 年销量 CAGR 约 9%,2000 年餐饮行业增长停滞后见顶下滑; C 端便捷化烹饪需求驱动销量长期稳增,1971-1997/1998-2021 年销量 CAGR 分别为 7%/3%,2021 年 BC 端占比均为 50%。主食类深加工产品占比持续提升, 前三大产品合计产值占比 25%,C 端实现好吃不贵便捷,B 端半成品为主。行 业 CR3 长期高于 50%,龙头多为全产业链&多元化经营,均拥有市占率第一的 核心大单品,日冷通过精准预判行业趋势顺利转型、高频推陈出新打造差异化大 单品、构建采购/生产/运输全链条强大供应链能力、BC 全渠道覆盖,长期稳居行业第一。

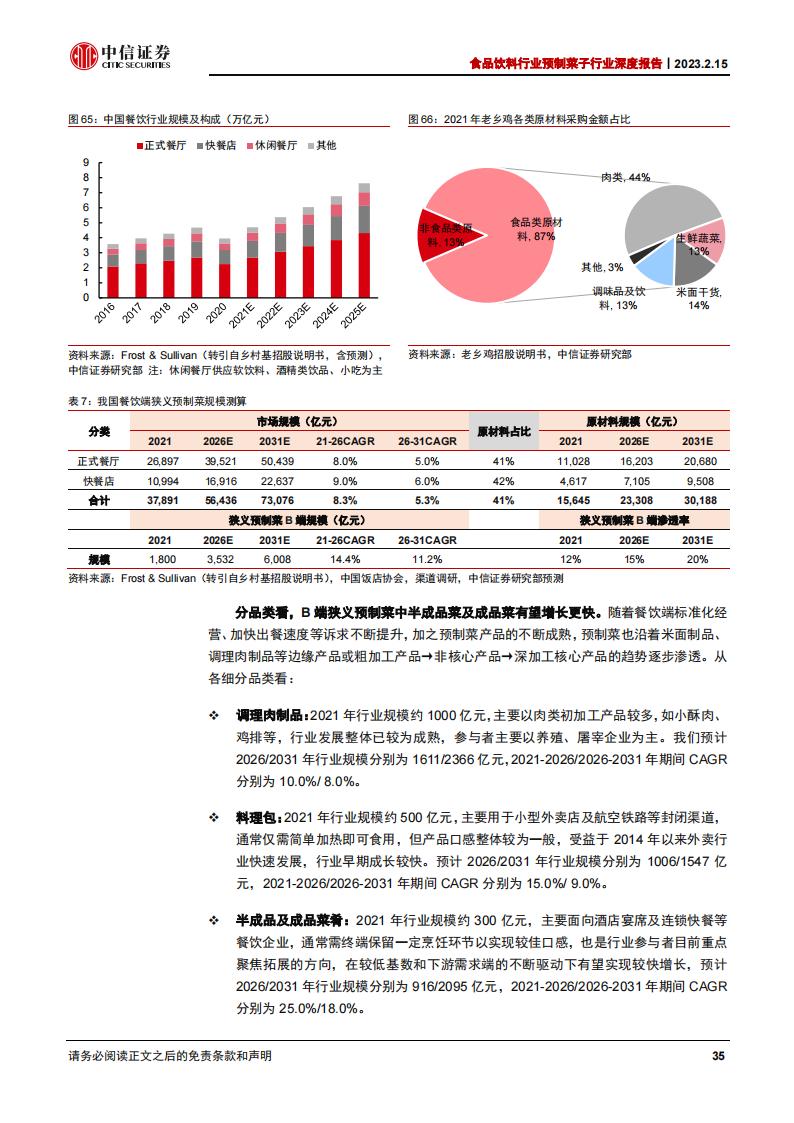

▍探空间:十年万亿可期,BC 节奏各异,半成品&成品菜肴增速领先。2021 年我 国广义/狭义预制菜规模 3500/2200 亿元,B/C 端规模 1800/400 亿元(指狭义, 后同),2020 年我国人均预制菜消费量 3.7kg,为日本 1/6、欧美 1/10,经济背 景与日本上世纪 80 年代相似,冷链等设施同步完善。B 端预制菜在供需匹配下 成长确定性较高,我们预计渗透率望从 2021 年约 12%提升至 2026/2031 年 15%/20%,对应 2026 /2031 年行业规模 3532/6008 亿元,2021-2026/2026-2031 年 CAGR 为 14%/11%;C 端预制菜取决优质供给释放节奏,目前产品成熟度仍 偏早期,预计 2026/2031 年规模为 995/2002 亿元,2021-2026/2026-2031 年 CAGR 为 20%/15%,2031 年广义/狭义预制菜规模为 1.0/0.8 万亿元。品类周期 次第花开,我们预计 2026 年调理肉制品/料理包/半成品&成品菜规模为1611 /1006/1911亿元,2021-2026年CAGR为 10%/15%/22%。

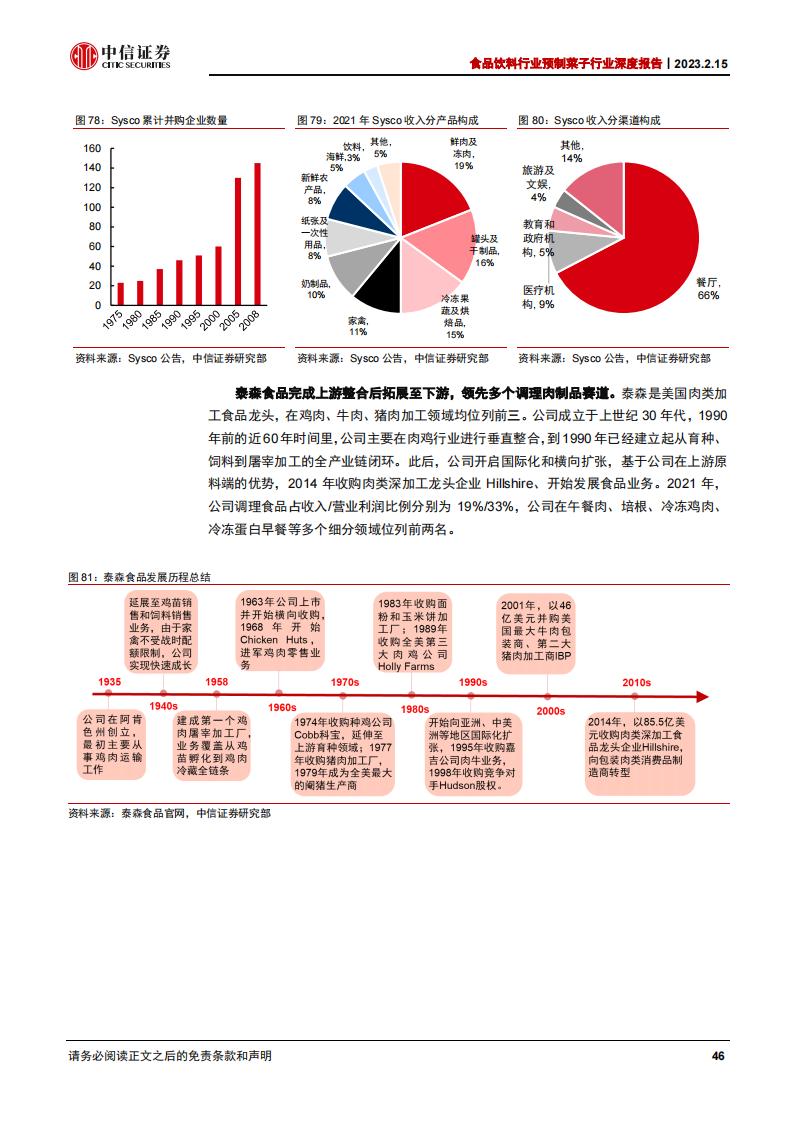

▍析竞争:高度分散六类玩家,扩容与洗牌同步进行,长期望孕育龙头。行业参与 者持续增加,收入普遍低于 10 亿元,龙头份额不足 1%,六类玩家在原材料、 供应链及品牌等方面各具优势,处于有品类、无强势品牌阶段,产能快速扩充& 同质化使洗牌同步进行。预制菜作为餐饮产业链各环节发展、格局优化的载体, 龙头形态将由上游供应链成熟度、下游餐饮业连锁化率、饮食文化、产品塑造壁 垒难度等因素共同决定,目前各因素处于发展初期。对比日本、美国预制菜发展 环境,我国具备市场规模优势,上下游亦朝着规模化、标准化发展,参考早期预 制菜形态速冻米面、火锅料制品发展历程,行业经过长期充分竞争和整合后,望 改善盈利能力并孕育大公司,其中 B 端望率先成长出行业龙头,C 端或相对更漫长。

▍寻龙头:兼顾短期放量及树立长期壁垒,关注产品、渠道及现有业务协同优势。 当前各参与者正基于自身基因及资源禀赋,追求快速放量并迭代商业模式,当前 虽难以判断行业终局,但行业特性决定龙头需兼具短期起量可能和树立长期壁垒 能力。建议通过三重维度筛选企业:1)产品:核心在兼具“好吃、不贵、便捷”,需通过原材料控制、生产研发及规模优势等维度树立壁垒。2)渠道:B 端标品 及定制化服务对应不同能力要求,C 端线上及 KA 易放量但难树立壁垒,传统渠 道及自建门店综合能力要求高。3)现有业务协同优势:可在提升发展速度、降 低产品成本、抗风险能力等多维度进行赋能。

0人觉得好看

推荐文章

说点什么

最热评论