以“韩”字命名的韩束、韩后,包装配色撞色SK2、“红腰子”的丸美,名字与资生堂相似的自然堂,与欧莱雅仅一字之差的珀莱雅……

在21世纪初期,一批国产护肤品牌以“哈韩”、“哈日”,打国际大牌护肤品“擦边球”的营销方式,在被外资品牌“统治”的国内护肤品市场啃下了一口蛋糕。但在国潮兴起的当下,消费者重拾对国货的信心,百年老品牌百雀羚重新翻红,主打草木护肤的逐本、谷雨、羽西、林清轩等品牌,也受到了市场的热捧。功能性护肤品牌更是成为了消费者与资本端的“宠儿”,在两年之中,贝泰妮、华熙生物相继完成上市,并成为了A股护肤品行业龙头股。在近日,旗下拥有可丽金、可复美的巨子生物也已通过聆讯。在定位和价格上,属于中低端,主流产品中几十元售价的不在少数,高位则很难突破200元门槛;成长于21世纪初期,为了错开与外资品牌竞争,不得不选择当时还未被覆盖的下沉市场,在渠道上偏重于电视购物、微商,以及CS渠道等。借势日韩风起家,但潮流已过,消费者就不再为此买单。而过去数年刻下的“山寨”印象,也使得“韩束们”积重难返。销售额下降、品牌力下降,增长陷入困境中的韩束想要寻找新机会。在近日,韩束母公司“上美集团”再次寻求港股上市,更新招股书。不同于贝泰妮、华熙生物在二级市场的受到的待遇,上美集团的艰难上市过程,也透露出了资本市场对其的“冷淡”。甚至在今年双十一预热期节目《所有女生的OFFER2》中,韩束品牌总经理罗燕坦言:“这两年我们有点退了。”“韩束们”的困局究竟应该如何破?

01

站在“韩束”创立第20年的关口,上美集团董事长兼CEO、韩束品牌创始人吕义雄屡败屡战,带着上美集团又一次征战IPO。

这已经是这家旗下拥有韩束、一叶子、红色小象的护肤品企业第三次征战IPO。早在2015年,上美集团完成4亿元的巨额融资后,吕义雄便剑指A股,放言“计划在2018年完成上市”。但上美集团第一次冲刺,却比计划晚了3年,直到2021年2月,上美集团才与中信证券签署上市辅导协议,拟在A股上市。但随着A股上市条件愈发严苛,在等待无果后,上美集团无奈转战港股。在年初递交的招股书失效后,又于近日在港交所更新了招股书。这份新的招股书显示出来的成绩乏善可陈。在今年上半年,上美集团遭遇了营收与利润的双下滑。从营收上看,在2019年-2021年(下称“报告期”),上美集团收入分别为28.74亿元、33.82亿元、36.19亿元,而今年上半年为12.62亿元,相比去年同期下跌了约三成。在利润上,2019年-2021年,上美集团取得的利润分别为0.6亿元、2.03亿元、3.39亿元,有较大的提升。但今年上半年缩减到了0.63亿元,相比去年同期跌幅达64%。对于营收与利润的下滑,上美集团解释称,主要是受到疫情对其在上海的生产及交付的影响。其营收结构更反映了“高度依赖老产品,而新产品的后继无力”的问题。图片来源:招股书截图

长久以来,韩束、一叶子与红色小象三大品牌的收入占据了上美集团营收的大头。在报告期,三大品牌的贡献占比从86.6%上涨至92.2%,这也意味着其营收结构越来越集中,而新品牌表现乏力。在三个主要品牌中,韩束是拥有20年历史的老品牌,一叶子、红色小象则是在2015年后推出,相对年轻。在报告期间,韩束对总营收的贡献比从32%上涨至47.8%;曾火爆一时的一叶子,从36.6%下降到了21%,呈现出疲软的趋势。这对想要打造多产品矩阵的上美集团来说,并不是一个好现象。而更为人诟病的是其高昂的营销费用以及占比较低的研发费用。在2019年至2021年,上美集团用于营销及推广方面的开支分别为8.03亿元、10.7亿元、10.34亿元,占总收入的比重分别为27.9%、31.6%、28.6%。而同期,其研发成本分别为8290万元、7740万元、1.05亿元,占总营收的比重分别为2.9%、2.3%、2.9%。这意味着,其在研发上的投入仅为营销推广投入的约十分之一。值得注意的是,此前业界还曾质疑“上美集团腾挪企业资金”。今年5月,一张网传为隐溪茶馆老板的朋友圈图片引发了关注。该信息称,隐溪茶馆每月亏一千多万元,已经连亏两个月,隐溪老板称:“若不是靠我私房钱撑着,早就倒闭了”。而隐溪老板正是上美集团创始人吕义雄。在吕义雄补贴”副业“之时,有上美集团员工在社交网络上透露:“韩束内部员工绩效都被扣光来填茶馆的坑”、“3月份的绩效全部被扣光,占比工资20%多”。对于上述质疑,上美集团予以否认。不过,在其招股书中,股东派息与分红也存疑。在今年4月2日举办的股东大会上,上美集团向全体股东宣派现金股息人民币2亿元,拟动用经营所得现金。但据其招股书,截至2022年6月30日,其经营所得现金净额为-7460万元,并不足以支撑股息。而上美集团想到了银行贷款。在今年上半年,上美集团向银行贷款所得款项人民币2.16亿元,截至6月30日,这笔贷款中的0.5亿元以用于支付股息。不仅如此,这笔款项中,还有0.45亿元用于偿还银行贷款。“以贷还贷”也已经是过去几年中上美集团惯用的方法,而这也使得上美集团负债高企。

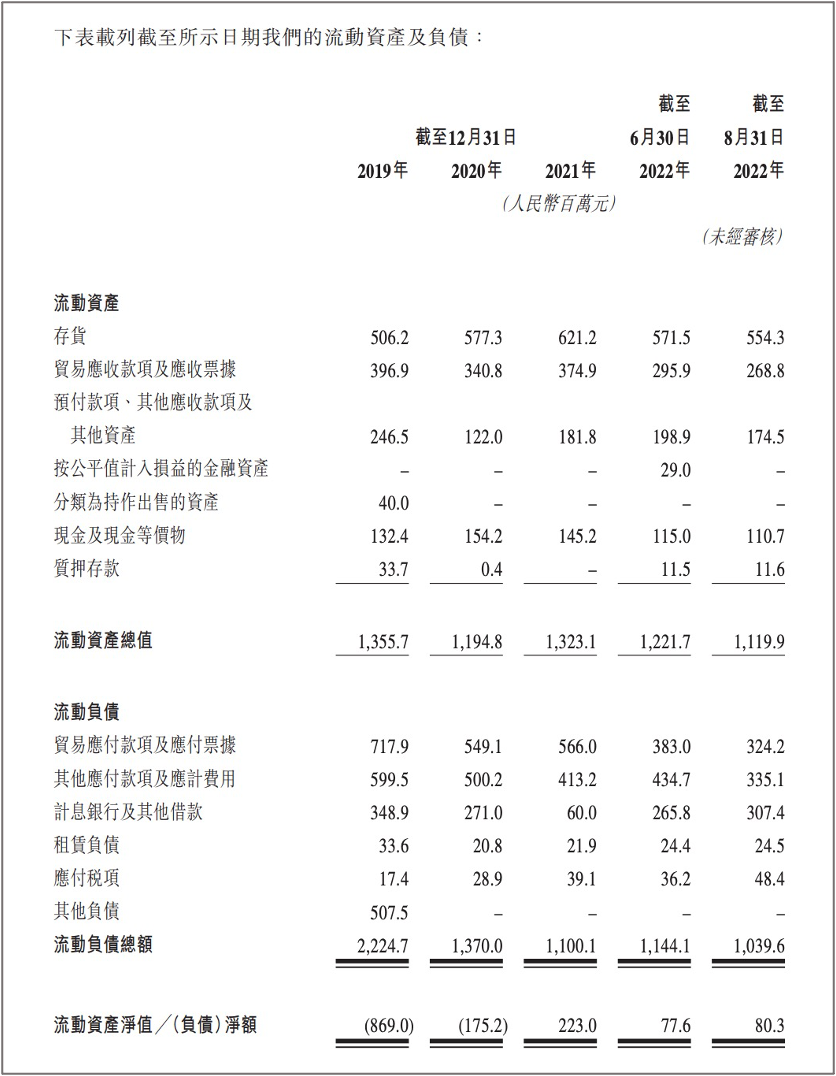

其招股书显示,2019年-2022年截至8月31日,上美集团的流动资产总额期间分别为:13.56亿元、11.95亿元、13.23亿元、11.2亿元;而其流动负债总额为:22.25亿元、13.7亿元、11亿元、10.4亿元。流动资产净值直到2021年,才从负转正。另据招股书,吕义雄对上美集团直接持股40.96%,同时还通过红印投资、上海韩束、南印投资及上海盛颜间接持股50.31%,合计持有该公司91.27%的权益。这也意味着,在2亿元的分红中,吕义雄个人可以拿到大部分的分红。吕义雄所谓的“私房钱支撑隐溪茶馆”,便值得深思。

02

对于韩束,很长一段时间中,许多国人都误以为其为韩国化妆品牌。

所谓“束”,其官方曾解释为“束草”——是韩国东北部的一座城市。据媒体报道,在早期,其官网上介绍称:“韩国韩束株式会社有限公司正式进入中国化妆品市场,在上海创立上海韩束(KAN’S)化妆品有限公司。”在韩流席卷国内时,韩束还曾大手笔邀请了韩国明星崔智友作代言。这些都让韩束刻下了“韩国品牌”的印记,但韩束却是一家百分之百的中国本土品牌。在2002年,在西安做化妆品批发生意的吕义雄,意识到了国货化妆品创业的时机到了,带着8个人的团队,来到了上海创立了上海韩束化妆品公司(上美集团的前身)。彼时,国际品牌如强生、OLAY、雅芳、欧莱雅、宝洁、资生堂等陆续完成了对中国大陆的布局。随着这些品牌进入大陆市场,本土生长出来的初代护肤品牌,如小护士、丁家宜、大宝,上海家化旗下的美加净等,均受到了巨大的冲击。而后的数年中,外资品牌们凭借强大的资本实力和品牌优势,对本土品牌进行并购整合,欧莱雅先后收购了小护士、羽西,强生收购了大宝,法国科蒂收购了丁家宜。许多本土品牌也逐渐消失了身影。但与此同时,快速扩大的护肤品市场,以及行业整合后市场留下的巨大空缺,也吸引来了无数创业者,一大批国产化妆品品牌随之应运而生。在21世纪初期,吕义雄创立了韩束;中药世家出身的封帅在上海创立相宜本草;31岁的孙怀庆立足广东,创立了“弹走鱼尾纹”的丸美;郑春颖的伽蓝集团也开始生产自然堂、美素等品牌。在此后几年间,韩后、珀莱雅、卡姿兰、美即面膜等多个品牌也相继涌现。实际上,不仅是韩束,这一时期的护肤品牌,多多少少都打国际大牌“擦边球”的味道。一方面,彼时国民对国货的自信还没有树立起来,而在同一时期,日韩潮流席卷国内,影响了国民生活的方方面面。护肤品也不例外,如“韩后”,其代言人中不乏全智贤、李泰兰等韩国明星。丸美则走的是“哈日”路线,其包装配色撞色了SK2和资生堂旗下的“红腰子”。就连珀莱雅,在早期也有着“山寨”欧莱雅的嫌疑。这些新成长起来的护肤品企业,在品牌知名度、资金实力上都难以与国际大品牌分庭抗礼。《2007百度风云榜·化妆品行业报告》显示,无论是大众化妆品还是高档化妆品,本土护肤品牌无一上榜。虽然背上了“山寨”的标签,但在当时,“韩束们”也的确是凭此快速出圈。在目标人群上,“韩束们”大多选择着眼于国际品牌还未覆盖的中低端市场。主流产品系列价格带集中于50元-190元之间,鲜有超过200元或以上价格的主打单品。在零售渠道上也与走专柜的国际品牌做了差异化的打法。如韩束,一开始便大力扩展三四线城市,吕义雄敏锐地抓住了电视购物、微商这类渠道。韩束一度与全国30多家电视购物频道达成合作,到2011年,韩束几乎占据了全国电视购物化妆品品类的38%。而后,微商兴起,韩束快速成立微商事业部,大举进军微商渠道。有数据显示,在2014年,韩束微商事业部一度创下“40天回款一个亿,4个月做到全国第一”的记录。另据媒体报道,2015年韩束零售额达90亿元,接近巴黎欧莱雅在中国的销售额。不过,韩束在微商界的争议不断,2015年陷入“传销门”的质疑后,韩后便撤出了微商渠道。同一时期的更多品牌,选择了代表下沉市场的CS渠道,即化妆品专营店。在过去10年中,如珀莱雅、韩后和百雀羚在CS和商超渠道的销售额合计占比分别高达90%、68%和59%。珀莱雅、韩后和自然堂的终端网点数量也都在20000家以上。而CS渠道,不仅让这些品牌避开了与国际护肤品牌竞争的锋芒,还让它们快速实现了广泛的地域分布和消费者覆盖,完成了品牌的原始积累。

但另一方面,营销策略、市场定位以及渠道打法,也使得这些品牌的基因中刻上了“山寨”、“低端”等印记。在当下,这些也是“韩束们”急需洗去的印记。

03

而时代的转折已经悄然来临。

2017年,百年老品牌百雀羚以一张《一九三一》长图,在微信朋友圈刷屏出圈。在那一年中,百雀羚集团零售额为177亿元,同比增长22%,其中90%的销售来自于百雀羚品牌的贡献。而不仅是百雀羚,在过去几年中,各行各业中均出现了老品牌翻红的现象,如大白兔,跨界做口红掌握了流量密码;又如蜂花、鸿星尔克,以国货良心品牌重新出圈。站在国潮之上,美妆品牌完美日记、花西子等也快速成长起来。对于国货,国人的自信正在回归,许多新锐的国货护肤品牌也迎来了机会。基于“植物基”,草本护肤品牌以逐本、谷雨、羽西为代表,逐渐有了自己的市场声量。老牌国货品牌中,上海家化旗下的玉泽也在李佳琦直播间中走红,重回消费者视线。更为受关注的,还是拥有“医美+消费”双重标签的功能性护肤品牌。薇诺娜的母公司贝泰妮于去年4月完成上市,市值一度突破千亿,当前接近730亿元的市值,分别是上海家化、珀莱雅的3.6倍、1.5倍。华熙生物的表现也不俗,当前市值也达到了630亿元左右,为A股中市值仅次于贝泰妮的护肤品企业。在日前,巨子生物也已通过港交所聆讯,即将在港主板挂牌上市,估值近200亿元。过去数十年,护肤品牌对市场的教育逐步深入,消费者对产品的认知加深,影响消费者决策的因素也逐渐变成了功效、成分等。在这个趋势之下,草本护肤品、敏感肌护肤品、胶原蛋白护肤等都能够精确找到消费群体。而相比之下,“韩束们”似乎成为最为尴尬的一代。当营销光环退下,它们共同面临的问题便在于产品的核心竞争力不强,同质化严重,以至于需要用高昂的营销费用来推动销售额的增长。在同一时代的品牌中,从诸多方面来看,珀莱雅都是最先跑出困境的企业。在产品上,珀莱雅并没有过度依赖单一品牌。旗下拥有珀莱雅、优资莱、悦芙媞、韩雅、猫语玫瑰、YNM、彩棠等7个品牌。在2021年,主打功效护肤的珀莱雅双抗精华、红宝石精华、红宝石面霜全年销售额均破亿。

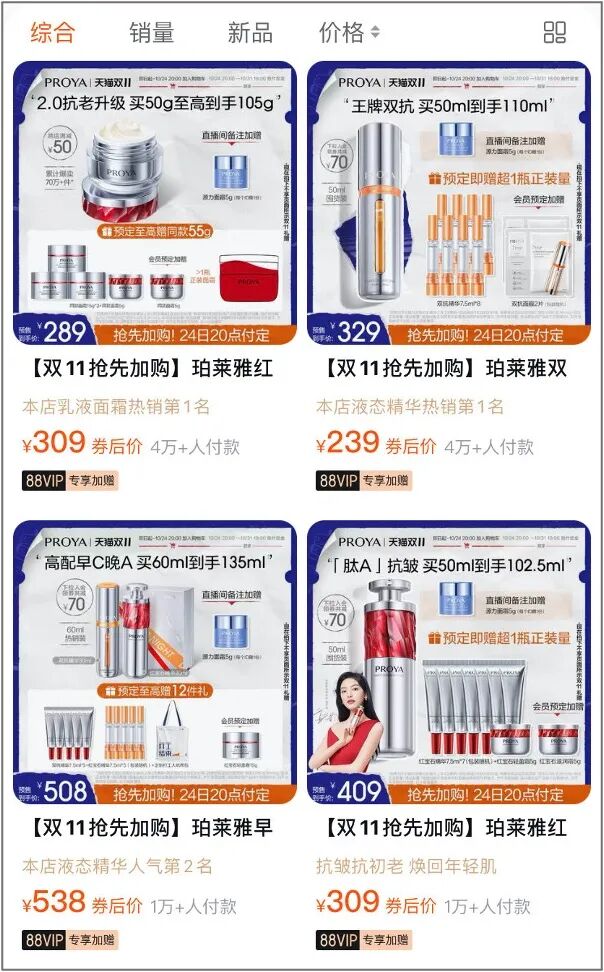

图片来自:珀莱雅天猫旗舰店截图

在售价上,珀莱雅的诸多产品也突破了200元的“低端”价格门槛,双抗精华双十一售价239元,红宝石面霜也达到了309元,月销均超过了4万单。在渠道上,随着电商时代发展,珀莱雅也迅速调整战略,从CS渠道向电商渠道转型。其线上营收占比也逐年提高,从2019年的53.09%一路上涨至2022年上半年的88.27%。资本市场也给了珀莱雅不小的期待。2017年11月上市至今,珀莱雅的市值从30亿元上下,涨到了如今的483亿元。如韩后,在2018年增长变缓后,韩后的创始人王国安在接受媒体采访时曾表示韩后将转型,转型的重点是“增加在研发上的投入”,“减少广告投入,占比只有10%左右。”但在随后几年中,市场上逐渐没有了韩后的品牌声量,其改革成果尚未可知。高度依赖“丸美”品牌的丸美股份,在十多年中未能推出新的爆款单品后,试图从外部寻求业绩的突破。在2017年,丸美收购了韩妆品牌“恋火”。而“恋火”所在的彩妆赛道竞争十分激烈,而其品牌优势并不明显。即便丸美大力营销,在2021年,“恋火”品牌的收入占比也仅为4.15%。走多品牌矩阵的上美集团,虽然成功打造出了一叶子、红色小象两大新品牌,但一叶子营收的羸弱,也让其产品力受到质疑。不仅如此,在社交品台上,关于韩束、一叶子的负面评价并不在少数,虚假宣传、过敏、假货等现象频发,还多次因产品质量问题被监管处罚。在品牌升级、转型的过程中,这一代的国货护肤品们仍在探索。但在新老品牌夹击下,留给它们的时间也不多了。

本文系作者授权首席营销官发表,转载请联系该作者

作者微信公众号:全天候科技(ID:iawtmt)

累计评论 0 条

写评论