作者 | 闫学功

2023年第一个周五(1月6日),特斯拉官宣大降价,主力车型最高直降4.8万元。看似平静的中国车市,瞬间被这枚重磅炸弹炸开了锅。

第二天,有特斯拉车主在门店拉起“刚提车两天就降价5万,我就是韭菜”的横幅,要求退还差价;有车主在维权群内高喊“我要夺回原本属于我的一切”,甚至还有车主将自己的汽车砸毁。消息一出,特斯拉股价逆势低开,头部新势力车企蔚小理股价下挫。小鹏率先回应:“有自己的销售节奏,而非跟随其他车企。”随着补贴取消,国内新能源汽车“涨声”一片,部分造车新势力则表示“价格不变,补贴由车企承担”。特斯拉在新年伊始挥出这记“伤人先伤己”的七伤拳,为2023年更残酷的竞争局面定下了刺刀见红的基调。仍在亏本卖车的蔚小理们,能否接得住来自“价格屠夫”特斯拉的暴击?点击下方名片,关注金角财经,我们将为你剖析更多社会热点,拆解经济事件背后的逻辑。

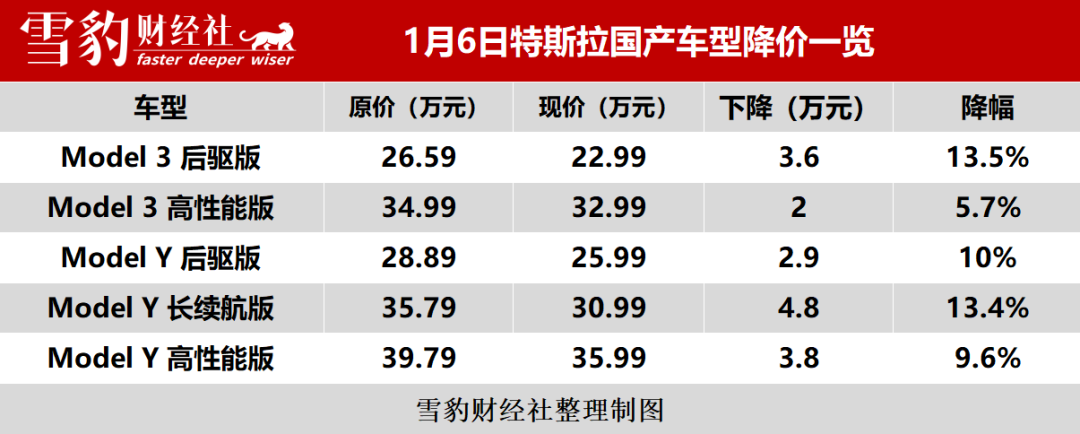

没有任何预兆,当人们还在纸上谈兵地讨论后补贴时代的市场走向,特斯拉已经真枪实弹地发起了进攻。1月6日,特斯拉官网宣布,主力车型Model 3和Model Y降价2万~4.8万元。其中,Model 3后驱版从26.59万元降至22.99万元,降幅3.6万元;Model Y长续航版由35.79万元降至30.99万元,降幅4.8万元。

即使对于价格变动如同过山车般的特斯拉,这次降价的力度和广度都是空前的。当日,特斯拉同步降低Model 3和Model Y在日本、韩国和澳大利亚的定价,而在中国国内市场的售价已是全球最低,综合价格比美国市场分别低30%和43%。2022年10月,Model 3、Model Y降价1.4万~3.7万元。次月,特斯拉通过保险减免等方式变相降价,降幅8000元。这激起了特斯拉车主们的不满。降价和维权的消息在热搜上挂了整整两天,车主们在论坛、社交平台和线下门店发泄着愤怒。对此,特斯拉副总裁陶琳回应称,“坚持以成本定价”。多家特斯拉门店表示,“没有任何补偿方案”。降价当日,特斯拉在纳斯达克大盘上涨的情况下,逆市低开超8%,但当日最终收涨2.47%。蔚小理全部收跌,其中与特斯拉车型定位和定价最为相似的小鹏汽车跌了15%。投资人有理由相信,特斯拉降价带来的价格优势,短期内会抢夺其他车企的订单,尤其是25万~30万元的中高端车型。这一价位区间正是竞争最为激烈的战区,聚集了比亚迪海豹、汉和小鹏全系车型。Model 3降价后,价格已低于小鹏P7主力车型。有小鹏车主担心,“真的怕小鹏扛不住”。一些观望小鹏P7的消费者则开始倒戈,“要重新做选择了”。多名蔚来车主向雪豹财经社表示,他们原本要去订购ET5和ES6,但如今也准备去看看特斯拉,“架不住价格太香了”。自2023年1月1日起,国家对新能源汽车的补贴取消,这将让车企的单车成本增加1万元左右。面对特斯拉的攻势,此前宣布全系车型不涨价的小鹏以“有自己的销售节奏”回应,比亚迪、广汽埃安则早在2022年末就已官宣涨价。在后补贴时代,为何唯独特斯拉发起如此令人咋舌的价格战?

“需求从不是问题,产能才是关键。”在回答分析师关于销量的提问时,马斯克总将这句话挂在嘴边。但“钢铁侠”也不会永远顺风顺水,需求开始成为特斯拉的问题。2022年,特斯拉交出了131万辆的成绩单,与马斯克定下的目标(150万辆)相差不少,也远低于华尔街的预期。2023年初宣布交付量当日,特斯拉股价暴跌12%,创两年多来最大跌幅,多家投行纷纷下调其目标价。截至目前,特斯拉股价较高点跌去近70%,市值蒸发近7000亿美元,相当于1.7个腾讯或40个蔚来。特斯拉需求疲软早有端倪,2022年10月,特斯拉CFO扎克·柯克霍恩表示,预计全年交付量略低于之前预计的50%的增长目标。曾经不愁卖的特斯拉开始“卖不动了”。随着产能爬坡,马斯克无法再将交付增速降低甩锅给产能。2022年三季度,特斯拉产量为36.5万辆,销量为34.3万辆,相比产量少2.2万辆。从全年看,这一差距被拉大至5.6万辆,这还是四季度两次降价后的成绩。要提振销量和股价,降价是最快、也是马斯克惯用的手段。此举不只是为了以价换量,也在为低价车型的推出争取时间。市场认为,特斯拉需求疲软的重要原因之一,是车型更新慢,以及在中低端市场的车型不足。据乘联会2022年1-9月数据,10万~20万元的车型在整体销量中占比44%,同比增长8个百分点,已成为新能源乘用车中最大的价格细分领域。马斯克口中屡屡跳票的Model 2,正是在这一价格带。知名特斯拉分析师Loup Ventures近日透露,特斯拉有望在2024年推出Model 2,预计售价15万元~20万元。特斯拉大降价,也是为了度过Model 2上市前青黄不接的阶段。特斯拉之所以敢在补贴取消之际打响价格战,底气在于一枝独秀的毛利率。2022年前三季度,特斯拉的毛利率约为25%~30%,而多数传统车企、新势力车企的毛利率普遍为10%~20%。特斯拉也是全球单车净利润最高的车企,这为它打响价格战提供了足够多的子弹。据测算,2022年三季度,特斯拉每卖出一辆车,净赚约9711美元(约合人民币6.8万元),是丰田(9500元)和2022年全球新能源车销冠比亚迪(10000元)的近7倍,而蔚小理都还在亏本卖车。

面对特斯拉来势汹汹的价格战,接招还是不接招,蔚小理陷入两难。打出大放血式降价的七伤拳后,特斯拉旗下的爆款车型Model 3和Model Y市场竞争力提升。在主流车企竞争激烈的25万~30万元价格带,过去价格低于Model 3的比亚迪汉、比亚迪海豹、小鹏P7等,已失去价格优势。针对单车型销量最好的Model Y,特斯拉给出了最大的优惠力度,目的正是争抢订单、提振销量。特斯拉大降价,造成的结果可能是自损八百、伤敌一千。自年销量迈入十万辆大关后,新势力车企的交付增长普遍失速。2022年,蔚小理均未完成年初定下的交付目标。雪上加霜的是,它们还将面对特斯拉这一“价格屠夫”。在国内新能源市场,特斯拉素有“鲶鱼”之称。如今,鲶鱼在压力之下化身鲨鱼,随时准备吃掉竞对的份额。不跟进降价,意味着潜在消费者可能因价格优势转向特斯拉。跟进降价,则让本就毛利率低、亏损严重的新势力雪上加霜。2022年前三季度,蔚小理分别累亏86亿、68亿和23亿元,每卖出一辆车都要赔钱。而推出新车型,以及研发、自造电池和芯片,都需要持续的巨额资金投入。蔚来CEO李斌表示,以后每季度要在电池和芯片上投入超30亿元。理想CEO李想预计2023年研发投入在100亿~120亿元之间。小鹏则在2022年末斥资50亿元成立电池公司。面对持续巨额亏损、交付增长放缓和烧钱的新项目,蔚小理们恐怕已无力再次卷入血淋淋的价格战。更何况,即使要降价,如何拿捏降价的尺度也是需要慎重考量的难题。小鹏为提升毛利率,自下而上冲击高端,降价无疑会伤害其高端定位。理想和蔚来则均要推出低价车型,一旦降价很可能造成不同定位车型的价格带重合,继而影响销量。品牌力更强的特斯拉也许可以忽略车主的愤怒,蔚小理却很难承担用户流失的后果。李斌曾将后补贴时代的竞争定义为淘汰赛。2023年伊始,马斯克为这场残酷的淘汰赛吹响了刺耳的哨声。

本文系作者授权首席营销官发表,转载请联系该作者

最热评论